زندگی در مدار وام

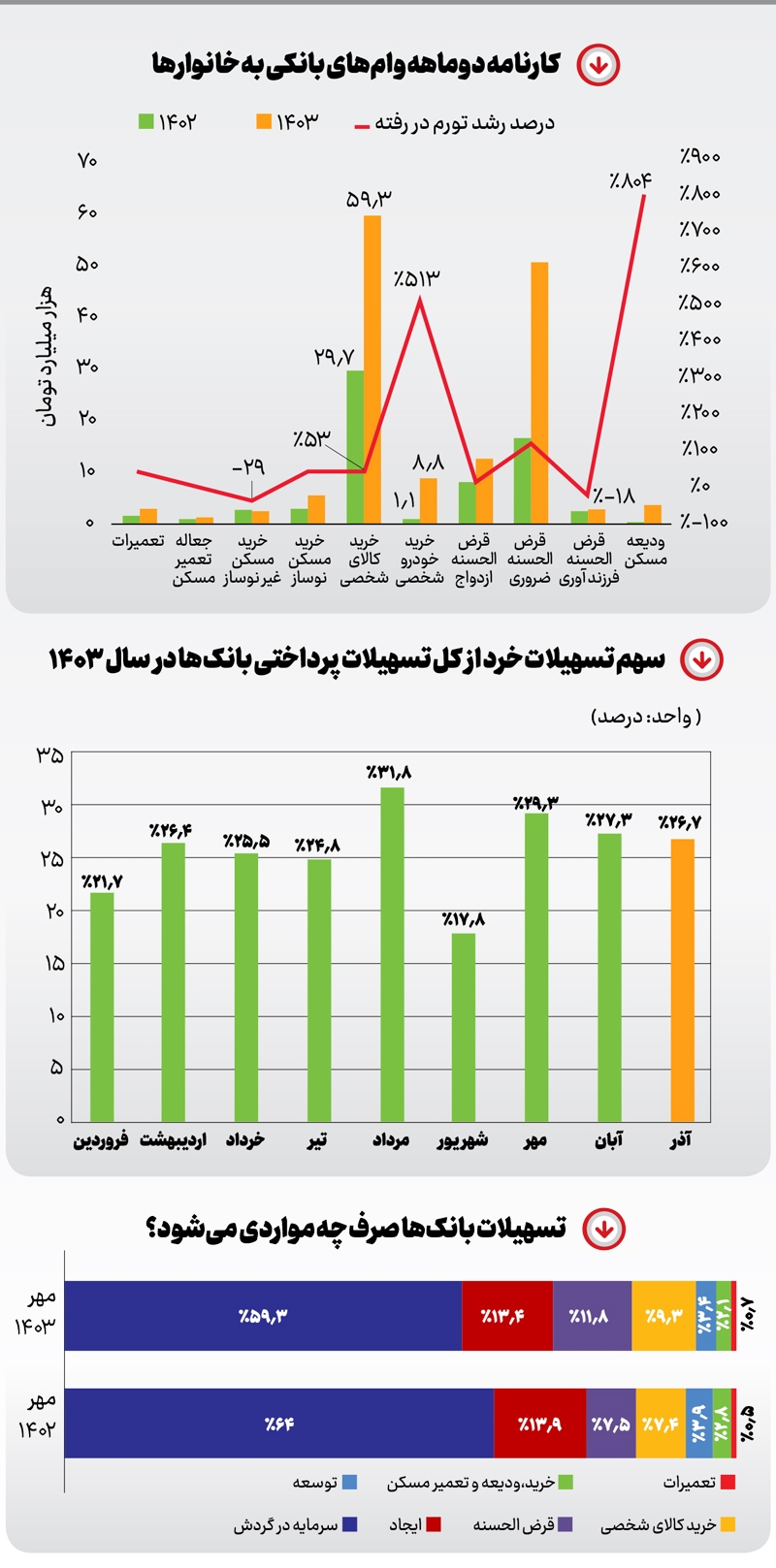

نوسانات ارزی هم این موضوع را تشدید کرده است اما سوی دیگر این ماجرا هم بانکهایی هستند که قرار است این تسهیلات را پرداخت کنند؛ چراکه هرچه میگذرد، آنها رغبت کمتری برای پرداخت وام دارند.چراکه همان نوسانات ارزی باعث شده آنها سرمایههایشان (سرمایههای مردم) را در حوزههای دیگری به کار ببندند تاسود بیشتری کسب کنند! کمبود منابع بانکی، تقریبا همین حالا هم باعث شده بانکها در اعطای وام سختگیری و بسیاری از درخواستها را رد کنند.سود بالای وامها، که گاهی تا ۲۳درصد میرسد، هزینههای مالی زیادی را به مشتریان تحمیل میکند. اگرچه میزان سود وام همچنان ازنرخ تورم عقبتر است، روند طولانی دریافت وام سختگیریهای مربوط به بررسی دقیق رتبه اعتباری و شروط پذیرش وثیقه، کاررا سخت میکند. اقساط وام نیز به دلیل نرخ سود بالا و مدت بازپرداخت کوتاه، در بعضی مواقع غیرمنطقی است و فشار مالی زیادی به وامگیرنده وارد میکند. حتی اگر از هفتخان دریافت وام به سلامت عبور کنید، با مسأله کاهش توان خرید وامها روبهرو خواهید شد. درنهایت، طولانی بودن زمان بازپرداخت وام، با وجود کاهش ارزش پول در طول زمان، ریسک ناتوانی در بازپرداخت وام را افزایش میدهد و میتواند برای وامگیرنده طاقتفرسا باشد اما هرچقدر هم که بانکها از همکاری برای پرداخت وام خودداری کنند، آمار وامهای اعطاشده نشان از افزایش معنادار پرداخت آن دارد. افزایش تورم و نوسانات ارزی باعث شده بسیاری با دریافت وام و تبدیل آن به کالاهای دیگر به نوعی به حفظ ارزش سرمایه خود بپردازند. تا حداقل ارزش سرمایه آنها با تورم و نوسانات ارزی کاهش پیدا نکند. آمار بانک مرکزی از وضعیت وامهای پرداختی نظام بانکی نشان میدهد که تسهیلات پرداختی بانکها طی هفتماهه ابتدای سال ۱۴۰۳مبلغ۳.۷همت بوده که درمقایسه با دوره مشابه سال قبل مبلغ ۷.۱همت (معادل ۲۴.۱درصد) افزایش داشته است. ازکل تسهیلات پرداختی،مبلغ ۲.۸همت، معادل ۷۷درصد به صاحبان کسب وکار(حقوقی و غیرحقوقی) و ۸.۴همت، معادل ۲۳ درصد به مصرفکنندگان نهایی (خانوار) تعلق گرفته است.

منبع خبر: جام جم آنلاین

لینک خبر در ارتباط اقتصادی

این خبر توسط موتور ارتباط اقتصادی جمع آوری شده است در صورت مغایرت اطلاع دهید