رشد معاملات صندوق های سرمایه گذاری در بازار مشتقه

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، انتشار قراردادهای اختیار معامله با دارایی پایه صندوقهای سرمایهگذاری با ابتکار فرابورس ایران، از آذر ماه 1400 آغاز و در ابتدا یک زنجیره قرارداد با سررسید یکساله برای صندوق سهامی ثروت داریوش و 2 زنجیره قرارداد با سررسید 9 ماهه و یکساله برای صندوق سهامی سپند کاریزما معرفی شد. به مرور زمان و با آشنایی بیشتر فعالان، تعداد و تنوع صندوقهای سرمایهگذاری فرابورسی دارای قرارداد اختیار معامله افزایش یافت. همچنین سررسیدهای قراردادهای منتشر شده نیز به بازه های زمانی کوتاهتر از 3ماه کاهش پیدا کرد تا از جذابیت بیشتری برای معامله گران این نوع قراردادها برخوردار باشد. در مقطعی قراردادهای اختیار معامله با دارایی پایه صندوق های درآمد ثابت نیز معرفی و منتشر شد که به دلیل استقبال نکردن و کارکرد نامشخص برای فعالان خرد، انتشار آن ها متوقف شد.

گزارش سبدگردان آگاه نشان میدهد؛ در ادامه روند انتشار قرارداد اختیار معامله با دارایی پایه صندوقهای سرمایهگذاری، اواخر سال 1400 بورس تهران قراردادهای اختیار معامله صندوقهای دولتی پالایش و دارا یکم را منتشر کرد؛ اما توجه اصلی به قراردادهای اختیار معامله صندوقهای سرمایهگذاری به تدریج از خردادماه 1401 و با انتشار سررسید 3 ماهه صندوق اهرمی کاریزما و صندوق سهامی سلام فارابی شروع شد.

گسترش فزاینده انواع صندوقهای سرمایهگذاری در این مدت و جذابیت آنها با رهبری صندوقهای اهرمی، خود دلیلی برای افزایش سریع سهم از بازار آپشنهای آنها شد بهطوری که در بازه زمانی کمتر از یکسال و نیم، قراردادهای اختیار معامله اهرم به دارایی پایه برتر از لحاظ ارزش معاملات آپشنها تبدیل شد و جایگاهی را که مدتها متعلق به شستا یا خودرو بود، از آن خود کرد. به دنبال این مساله، استقبال به قراردادهای سایر صندوقهای سرمایهگذاری اهرمی نیز افزایش پیدا کرد. در حال حاضر از مجموع 38 دارایی پایه دارای سررسید فعال اختیار معامله، 18 دارایی پایه صندوقهای سرمایهگذاری هستند که شامل همه صندوقهای اهرمی میشود.

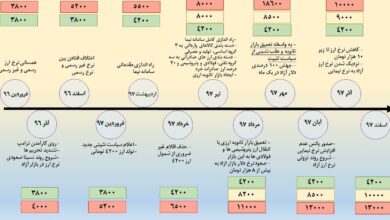

این گزارش نشان میدهد: سهم قراردادهای صندوقهای سرمایهگذاری از ارزش معاملات بازار مشتقه در بازه زمانی 3 ساله از زیر 10 درصد تا بیش از 70درصد نیز رشد داشته است. میانگین این نسبت نیز از 8درصد ارزش معاملات در سال 1401، به 20درصد در سال 1402 و 60درصد از ابتدای سال 1403 تا کنون رسیده است که نشان از رشد چشمگیر استقبال به قراردادهای صندوقهای سرمایهگذاری دارد.

این گزارش در پایان به 2 عامل موثر در این روند اشاره کرده و آورده است: عامل اول این است که مدیران صندوق های سرمایه گذاری برای انتشار قرارداد اختیار معامله صندوق های تحت مدیریت و بنابر رویه های فعلی ملزم به انجام بازارگردانی روی تعدادی از قراردادها هستند که این مساله به رونق این حوزه کمک خوبی کرده و نهادهای مالی نیز از بابت مزیت های این ابزار تمایل به بازارگردانی مناسب و فعال شدن هرچه بیشتر قراردادهای صندوق های خود دارند و عامل دوم نیز ریسک کمتر صندوق های سرمایه گذاری نسبت به سهام از بابت مسائلی مثل بسته و باز شدن نماد به دلایل مختلف مثل مجامع یا افشای اطلاعات است.

انتهای پیام/

لینک منبع اصلی خبر

لینک خبر در ارتباط اقتصادی

این خبر توسط موتور ارتباط اقتصادی جمع آوری شده است در صورت مغایرت اطلاع دهید